来源:华尔街见闻

1. 了解股票配资的基本概念:股票配资是指通过借贷资金进行股票投资。投资者可以通过借入资金来增加自己的股票投资额度,从而提高盈利潜力。但同时也要注意配资的风险和成本。

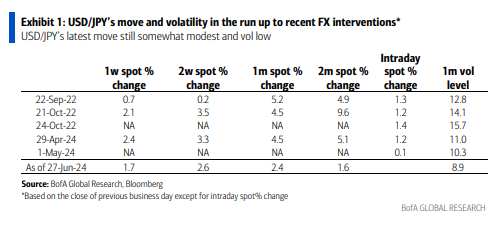

美银表示,如果日元在本周末跌破164点,尤其是盘中大幅下行超过1%且月度期权的隐含波动率升至11,也可能触发干预。

今日早间,东京通胀数据出炉后,日元下破1美元兑161日元,刷新1986年12月以来最低纪录。

市场重燃对日本政府是否会再次出手干预的讨论。在日元昨日跌破160大关后,美银美林分析师Shusuke Yamada发布研报指出,日本财务省的底线可能是165,一旦日元继续跌至164-164.5区间,干预风险将显著上升。

Yamada认为,存在四大因素可能影响外汇干预风险。

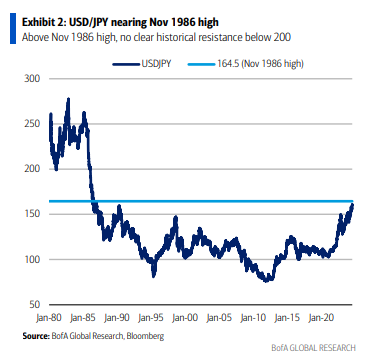

一是水平。164.5是美元兑日元在1986年11月创下的高点,报告称这或为下一个关键水平,在此基础上,日本财务省可能希望将美元兑日元的上限设于200点以下。

二是速度。虽然再度下破重要关口,但其实在日本政府4月底出手干预后,日元的跌势已经有所放缓。

报告认为,如果日元在本周末跌破164点,尤其是盘中大幅下行超过1%且月度期权的隐含波动率从当前的9升至11,那么也可能触发干预。

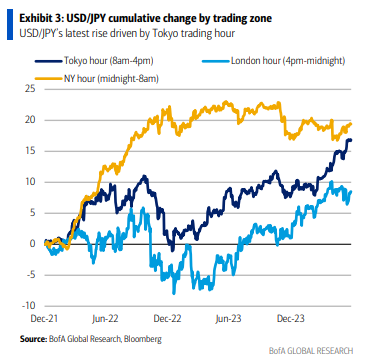

三是基本面。显然近期的日元走软并未伴随美日利差显著走阔,并且主要出现在东京交易时段。

因此,美银推测这波日元下行其实主要是由日本企业和投资者之间不断加剧的日元供需失衡推动的,财务省可能会将其走势定义为具有“投机性”的。

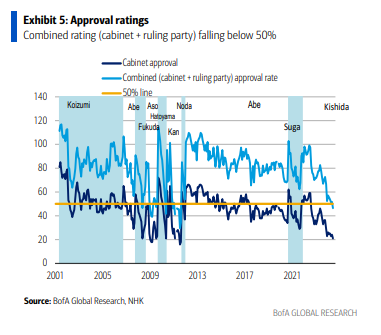

四是政治因素。日元持续走软带来的输入型通胀正在推升公众社会的不满情绪,NHK(日本广播协会)最新的民调数据显示,岸田政府的综合支持率自2012年自民党执政以来首次低于50%,报告表示,这意味着干预日元将承受较大的政治推力。

接下来,报告表示,将于明天公布的美国5月PCE物价指数以及将于下周一公布的日本7月全国短期经济调查(Tankan)指数都将是重要的观察窗口。

风险提示及免责条款

市场有风险,投资需谨慎。本文不构成个人投资建议,也未考虑到个别用户特殊的投资目标、财务状况或需要。用户应考虑本文中的任何意见、观点或结论是否符合其特定状况。据此投资,责任自负。

海量资讯、精准解读,尽在新浪财经APP

海量资讯、精准解读,尽在新浪财经APP

责任编辑:郭明煜 股民配资炒股

文章为作者独立观点,不代表实盘炒股配资平台观点