专题:东方集团超16亿元存款大额提取受限股票配资怎么赚钱

首先,股票配资证券严格遵守相关法律法规,具备合法的经营资质,并接受监管机构的监督。这意味着投资者在与股票配资证券合作时可以放心,不用担心违法违规的问题。

但即便如此,东方集团仍将平均六成的货币资金都存入控股股东旗下的东方财务公司中。

集团财务公司流动性趋紧,导致东方集团(600811.SH)16亿元存款大额提取受限。披露存款出险后,6月19日,该股一字跌停。

东方集团提取受限的资金,存在东方财务有限责任公司(下称“东方财务”)。东方财务、东方集团的控股股东,均为东方集团有限公司(下称“东方集团公司”)。两者实际控制人均为张宏伟。

6月19日晚间,东方集团再次公告,张宏伟拟采取资产处置等方式,化解东方财务的流动性危机,拟处置标的包括多家公司的股权资产。

近三年来,东方集团自身资金捉襟见肘,2023年账面上的货币资金仅为31.79亿元,带息债务合计却约为186亿元,静态偿债资金缺口超150亿元,但仍将接近60%的货币资金,存入东方财务。

实际控制人表态驰援,但东方集团公司本身偿债压力较大,缓解流动性压力的力度仍有待观察。截至5月24日,东方集团公司持有的东方集团股权已有99.46%被质押,并已出现债务逾期,提供担保的东方集团可能也会受到拖累。

16亿存款大额提取受限

根据东方集团披露,东方财务近期流动性暂时趋紧,导致公司及子公司的16.4亿元存款,出现大额提取受限情形。根据财报,今年一季度末,该公司货币资金为25亿元,此次受限的存款占比高达65.6%。

东方集团、东方财务的控股股东,均为东方集团公司。截至2024年3月底,东方集团公司持有东方集团30.11%的股份。公开数据显示,东方财务注册资本为30亿元,其中东方集团公司持股70%,东方集团则持股30%。

近年来,东方集团将大量资金存入东方财务公司。该公司2022年东方集团的一则公告显示,自2021 年年度股东大会审议通过日期(2022年6月)起三年,由东方财务为公司及合并报表范围内子公司提供资金结算、存款等金融服务,日存款余额上限为30亿元。截至6月17日,公司及子公司在东方财务公司存款余额16.4亿元,公司及子公司在东方财务公司贷款余额6.66亿元,存贷差额约为9.74 亿元。

针对此次存款大额提取受限,东方集团解释称,已根据《风险处置预案》相关规定,及时启动风险处置程序,要求东方财务采取措施,包括但不限于暂缓或停止发放贷款、回收资金等措施化解风险。

19日晚间,东方集团再次公告,收到控股股东及实际控制人张宏伟承诺函,对方拟采取包括但不限于资产处置等方式,支持东方财务化解流动性资金不足问题。预计在3-6个月内,将通过处置其所持有的联合能源集团有限公司(0467.HK,以下简称“联合能源”)部分股权、UEP 风能(私人) 有限公司股权等资产回笼资金,支持东方财务解决短期流动性趋紧问题。

财务公司高存低贷

近三年来,东方集团将近六成的货币资金,都放在东方财务一家机构。

年报数据显示,2021年至2023年,东方集团货币资金余额,分别为44.38亿元、48.02亿元、31.79亿元。同期,该公司在东方财务的存款余额分别为27.22亿元、24.23亿元、23.33亿元。

按照上述数据计算,在这期间,该公司在东方财务的存款,在同期货币资金中的占比,分别高达61.33%、50.46%和73.39%,呈现不断增高的态势。

而东方财务 “高存低贷”情况突出,存贷比严重超标。

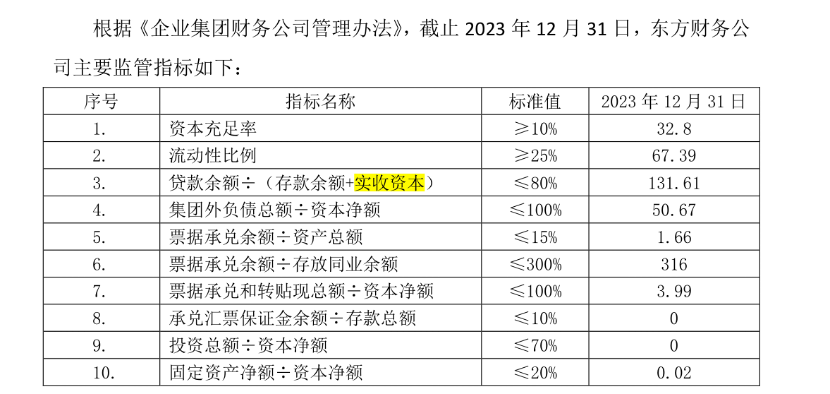

图片来源:东方集团财务公司风险评估报告

图片来源:东方集团财务公司风险评估报告

根据东方集团此前披露,截至2023年末,该公司“贷款余额”与“存款余额+实收资本”之比高达131.61%,远高于监管标准。原银保监会2022年指定的企业集团财务公司管理办法规定,财务公司本期贷款余额不得高于存款余额与实收资本的80%。此外,该公司的票据承兑余额与存放同业余额的比值,也高达316%,高于300%的监管要求。

大比例在东方财务存款之际,东方集团贷款规模逐年增长,2023年贷款规模已是同期存款的近5倍。财报显示,2021年~2023年,该公司取得借款收到的现金分别为93.62亿元、159亿元、134.6亿元;其它筹资收到的现金为6.66亿元、9.17亿元、2.83亿元。累计分别为100.28亿元、168.17亿元、137.43亿元。

同时,该公司的偿债压力高企。东方集团带息债务主要为人民币计价的浮动利率合同、固定利率借款合同、未终止确认的商业汇票及信用证、应付债券及固定收益率的其他长期金融负债。根据财报,截至2023年年底,浮动利率借款金额为10.16亿元,固定利率借款金额为133.42亿元,商业汇票及信用证贴现借款21.55亿元,长期应付款21.37亿元,合计186.5亿元。同期,该公司货币资金仅为31.79亿元。据此计算,静态口径下,该公司仅偿还上述四类债务的资金缺口就超150亿元。

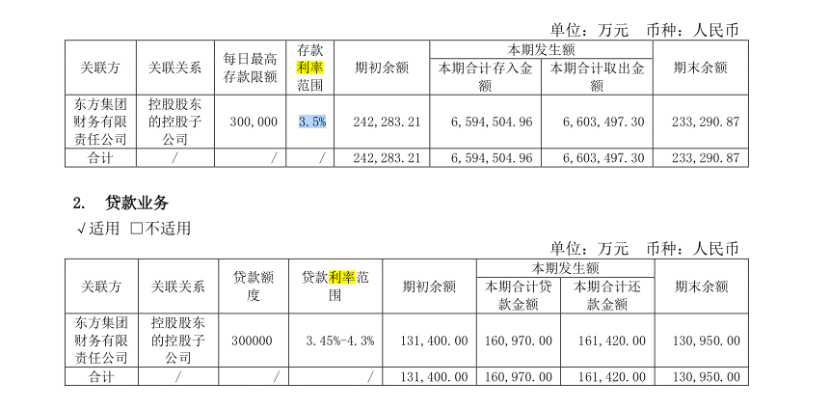

东方集团在东方财务的融资成本,明显高于存款收益。根据东方集团4月30日披露,2023年底,该公司存放于东方财务的存款共有23.33亿元,当年收取的利息为7705.92万元,以此换算存款的年化利率估算为3.3%。另据年报,2023年,东方集团在东方财务的存款利率范围为3.5%,同期借款利率则为3.45%~4.3%。

图片来源:东方集团2023年财报

图片来源:东方集团2023年财报

根据业内财务人士介绍,一般情况下,市场贷款利率要高于自家财务公司的贷款利率。因此,东方集团的整体融资利率,大概率高于存款收益率。

在这一情况下,为何东方集团不将存款取出,用于减少贷款?一名上市公司财务人士告诉第一财经,企业集团财务公司是为企业集团成员单位提供财务管理服务的非银行金融机构。集团财务公司与集团旗下的上市公司之间签署《金融服务协议》,前者为上市公司提供资金结算、授信融资、资金管理、银行承兑汇票贴现等金融服务。但在实际操作过程中,部分上市公司控股股东对关联财务公司存在影响,可能存在随意支取资金的情况,高存低贷、资金突然不能支取等情况都是值得警惕的信号。

上交所在昨日晚间下发的监管工作函中,也要求东方集团自查在关联财务公司的存款存放和使用情况,此次存款大额提取受限,相关资金是否被控股股东及关联方挪用,是否构成非经营性资金占用等。

控股股东陷入困境

东方集团公司近期资金紧绷迹象明显,持有的东方集团股权已多数被质押,且曾被司法冻结。

根据披露,截至5月24日,东方集团公司及其全资子公司东方润澜,质押的东方集团股份合计达到9.04亿股,在两者所持股份中的占比分别达到99.46%、67.93%,对应融资余额为34.09亿元。

东方集团2022年3月披露,因山东天商置业有限公司与国开东方城镇发展投资有限公司、东方集团有限公司、东方集团、先锋中润生物科技有限公司发生合同纠纷,东方有限所持上市公司全流通股被司法冻结和司法标记,冻结时间自2022年3月2日起,期限总计三年。目前,该笔司法冻结已解除。

此外,东方集团公司已出现债务违约,并拖累东方集团。近期,东方集团公司在龙江银行龙腾支行的贷款出现逾期。截至4月30日,该集团正在与相关银行协商贷款偿付安排或展期。

根据2023年4月披露,东方集团对这笔贷款提供连带责任保证担保,融资期限不超过1年。担保期间为借款期限届满之次日起三年。这次对外担保逾期事项可能意味着,东方集团将面临诉讼、承担连带责任保证责任风险。

据东方集团披露,2023年该公司营业收入为701.18亿元,净利润巨亏48.3亿元。截至当年12月底,东方集团有限公司负债总额为490.28亿元,总资产689.33亿元,资产负债率71.12%。现金与流动负债比率仅为0.18,短期偿债压力较大。这也意味着,虽然控股股东已就缓解流动性作出承诺,但实际该笔存款能否支取仍待观望。

东方集团面临退市风险

6月19日,东方集团开盘跌停,截至收盘,价格为1.22元/股,已接近1元退市线。

自5月中旬控股股东对外担保逾期、质押延期等系列消息传出后,该公司股价就进入持续下跌。5月16日,该公司收盘价还为1.87元/股,此后近20个交易日下跌,目前跌幅超30%。

截至19日收盘,东方集团跌停位上的封单,达到85万手。如果接下来连续两日跌停,股价可能低于1元,触及面值退市风险。

上交所昨日发布监管函,要求该公司自查此次存款大额提取受限,相关资金是否被控股股东及关联方挪用,是否构成非经营性资金占用等。

如存在非经营性资金占用,按照退市新规,公司被控股股东及其关联人非经营性占用资金的余额达到2亿元以上,或占公司最近一期经审计净资产绝对值的30%以上,被证监会责令改正但未在要求期限内完成改正的,将依序停牌2个月,实施退市风险警示2个月后退市。

海量资讯、精准解读,尽在新浪财经APP

海量资讯、精准解读,尽在新浪财经APP

责任编辑:何俊熹 股票配资怎么赚钱

文章为作者独立观点,不代表实盘炒股配资平台观点